Héritier, vous venez de perdre un proche et la succession comprend des œuvres d’art ? Entre recherche d’optimisation fiscale et risque de surévaluation du bien, hériter d’une œuvre d’art exige d’agir avec précaution et de connaître toutes les informations clés avant d’agir. Focus sur ce vous devez savoir sur les successions comprenant des œuvres d’art.

L’œuvre d’art n’est pas définie par le droit français, du fait de l’immense flexibilité de la notion.

Le Code civil procède à une simple distinction entre les œuvres d’art meubles, dont la fonction est de décorer ou meubler un intérieur, et celles exposées dans les galeries, qualifiées alors de “collections”.

On retrouve en outre dans le Code de la Propriété Intellectuelle (CPI) la notion d’”œuvre de l'esprit”. Pour faire l’objet d’une protection légale, elle doit être une création de forme originale, c’est-à-dire être empreinte de la personnalité de son auteur, ainsi que la marque de son effort intellectuel. Elle doit de plus répondre au critère de mise en forme, c’est-à-dire être perceptible en ayant atteint un certain degré d’expression. Cette qualification permet alors une protection de la matérialité de l’œuvre, tel que par exemple l’interdiction de l’altérer ou de la détruire, ainsi que celle des droits immatériels en relevant.

Cependant, le régime applicable aux œuvres de l’esprit est distinct de celui des œuvres d’art, malgré leur régime commun dans certaines hypothèses.

Le Code Général des Impôts apporte cependant des précisions supplémentaires utiles, une fois de plus sans définir la notion. On y retrouve cependant une énumération à l’article 98 A de son annexe III des biens susceptibles d’être qualifiés comme œuvres d’arts.

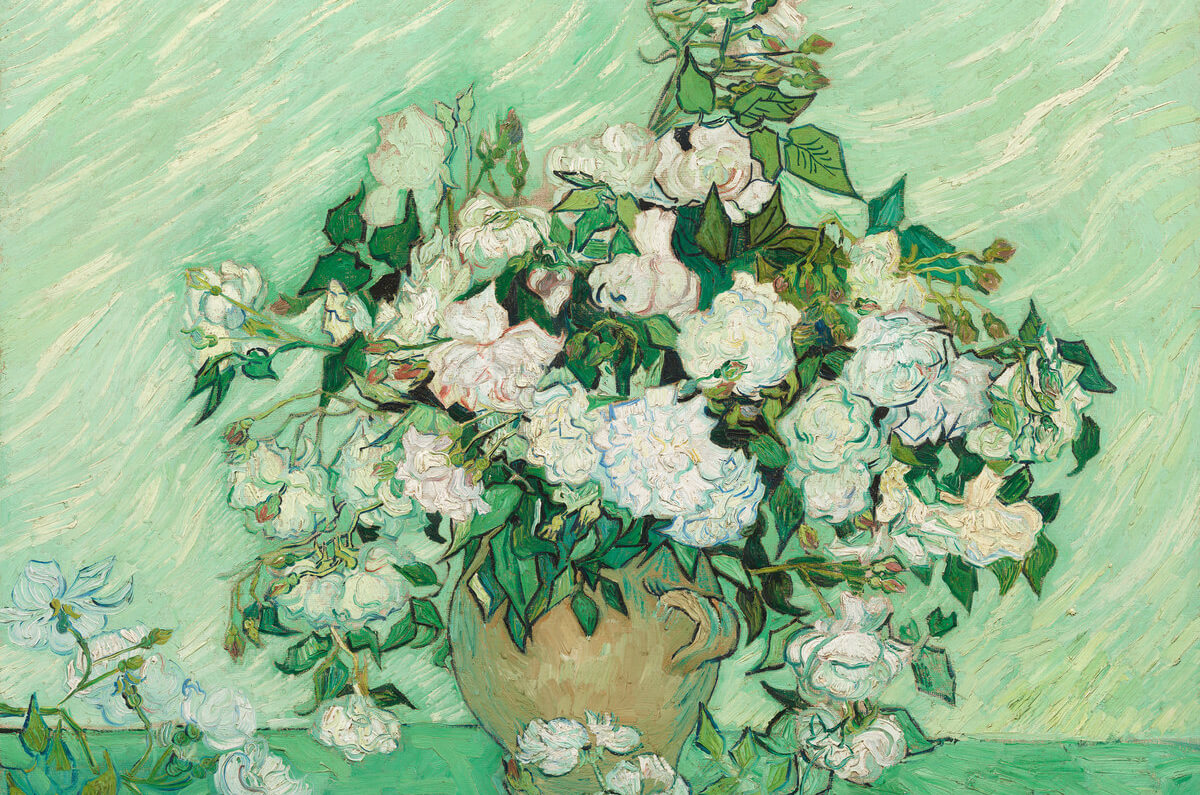

Sans en faire une liste exhaustive, on trouve entre autres les tableaux, collages, gravures, sculptures, tapisseries, céramiques, émaux en cuivre ou encore photographies.

D’un point de vue fiscal, les “haute valeur artistique et historique” de certains biens permettent d’obtenir certains avantages qu’il est important de connaître avant de décider du sort des œuvres d’art dans la succession.

L’article 764 du CGI énonce les règles permettant de procéder à l’estimation des œuvres d’art dans le cadre d’une succession.

Trois méthodes sont alors possibles :

Si l’héritier peut assumer la charge de l’œuvre d’art qui lui est transmise, le raisonnement s’arrête là.

Les œuvres d’art sont en effet, comme tous les autres biens constituant le patrimoine du défunt, soumises aux droits de succession. Ainsi, si ces derniers sont trop élevés, les héritiers peuvent, selon certaines conditions, utiliser l’œuvre d’art comme paiement en nature à l’Etat pour régler les droits de succession. On parle alors de dation d’œuvre d’art.

Il faut cependant qu’elle soit dotée d’une haute valeur artistique, l’objectif étant d’enrichir les collections publiques de l’Etat.

Pour ce faire, l’héritier doit déposer une offre au centre des impôts, contenant une description et estimation de l’œuvre. La commission interministérielle émettra alors un avis envoyé au ministère de la Culture, communiqué ensuite au ministère de l’Economie et des Finances. Le paiement des droits est alors différé jusqu’à la décision finale.

Une autre alternative s’offrant à l’héritier ne pouvant pas assumer la charge fiscale que représente l’héritage d’une œuvre d’art est la donation avec réserve d’usufruit.

Il fait alors don de la nue-propriété de l’œuvre, c’est-à-dire la disposition d’un meuble ou un immeuble, conférant le droit au nu-propriétaire de le vendre, le donner ou le léguer. L’héritier conserve alors l’usufruit, c’est-à-dire le droit d’en faire usage et d’en percevoir les revenus. Il n’en est cependant plus propriétaire.

Par ce dispositif, il peut alors ne payer les droits de mutations à titre gratuit que sur un pourcentage de l’œuvre. Ce pourcentage varie en fonction de l’âge de l’usufruitier, ainsi que du barème énoncé à l’article 669 du CGI.

En conclusion, attention à ne pas se précipiter lors du choix de ce qu’il adviendra d’une œuvre d’art dans la succession.